インボイス制度の導入で、まず大変なのは、免税事業者に発注する中小企業の準備対応なのです。

インボイスで大変なのは発注側!?

2023年10月からインボイス制度がスタートします。一番影響を受けるのはもちろんBtoB取引のある免税事業者の皆さんでしょう。課税事業者になるのか、免税事業者のままでも取引をきられたりしないのか、確認していく必要があります。とはいえ、まだ課税事業者登録をするかは1年以上ありますので、準備の時間があります。(2023年3月末が登録申請の期限です。なお、困難な事情がある場合は2023年の9月末までです。)

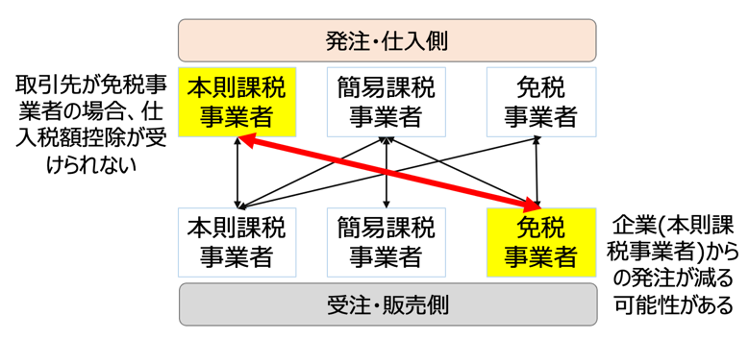

一方でそろそろ準備を進めていかないといけないのは、免税事業者に発注している事業者(本則課税)になるでしょう。

フリーランスの多い業界の例で考えてみる

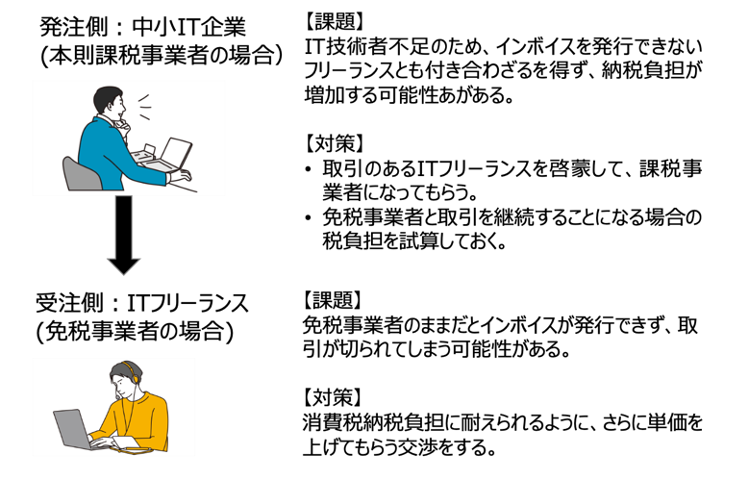

例えば、IT企業の場合で考えてみましょう。業務委託でフリーランスに依頼しているケースは多いでしょう。そういった場合、フリーランスの方が免税事業者か課税事業者であるかは把握されていない事が多いと思います。そうすると、はやめに、フリーランスの方がインボイス登録番号を提示してくれるのかは確認していきたいところです。

おまけに、「インボイスの番号持っている?」と聞いても、何のことかわからないフリーランスの方も現時点では多いでしょう。そうするとそういった方々への啓蒙活動も必要になるでしょう。(啓蒙活動はもちろん国の役割だとは思いますが)

どんな準備を発注側はする必要があるの?

そして、問題はここからでしょう。フリーランスの方がインボイスを提示してくれる場合は、一安心ですが、提示してくれない、つまり免税事業者のままで行きたい!と言われた場合はどうしましょうか?以下のような対応の例が考えられます。

- そのフリーランスの人と取引をそのまま続けるのか? → 税負担は発注側が負う

- そのフリーランスとは取引をやめるのか? → 新しい要員の確保が求められる

- フリーランスを説得して、課税事業者になって貰う代わりにいくばくかの、報酬アップを検討するのか?

ケース・バイ・ケースだとは思いますが、交渉事も増えてくることが予想されます。直前になって、もめないためにもそろそろ準備を始めないといけないでしょう。

発注側の企業に余計な手間をかける制度設計になっているのは残念ですが、既に何年も前から決まっていることであり、致し方ない面もあるでしょう。

他にはどんな業界の発注側が影響を受けるの?

ということで、IT業の例で紹介しましたが、他にも業務委託で契約している建設業、美容業なんかは同様な対応が必要になるのではないでしょうか。

そんなところで。