電帳法改正・インボイスセミナ

電帳法改正対応セミナ

電子帳簿保存法の改正については上記の記事で説明されていますので、本記事では、改正によりどのような変化が起きるのかを中心に解説していきます。

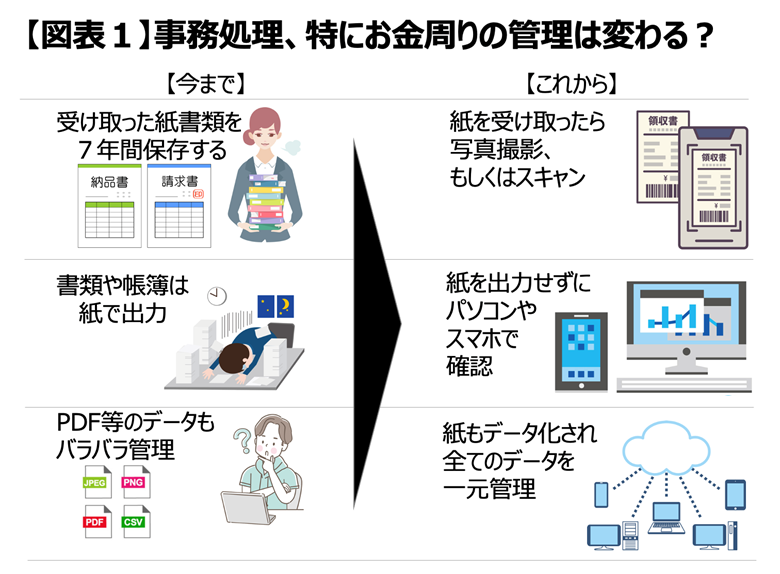

DXの実現が求められており、さまざまな業務のデジタル化が進んでいます。その中でも、電子帳簿保存法の改正では、「電子帳簿」すなわち、お金周りに関係する業務の進め方は大きく変わっていくことが予想されます。

図表1のように、今までは受け取っていた紙書類を7年間、紙のまま保存していたところが多いと思いますが、今後は紙の書類を受け取ったら写真撮影やスキャンをして保存するケースが増えるでしょう。

さらに社内の書類や帳簿も、今までは紙で出力していたものでも、出力をやめてパソコンやスマホで確認するケースが増えるでしょう。

また、部分的に業務の電子化に取り組んだ結果、エクセルやPDFのファイルを大量に保有している事業者は、ファイルの検索性が悪いので、一元的に管理して、すぐに必要な書類を取り出せるようにするケースが増えるでしょう。(可視性の確保)

電子帳簿保存法で対応していくこと

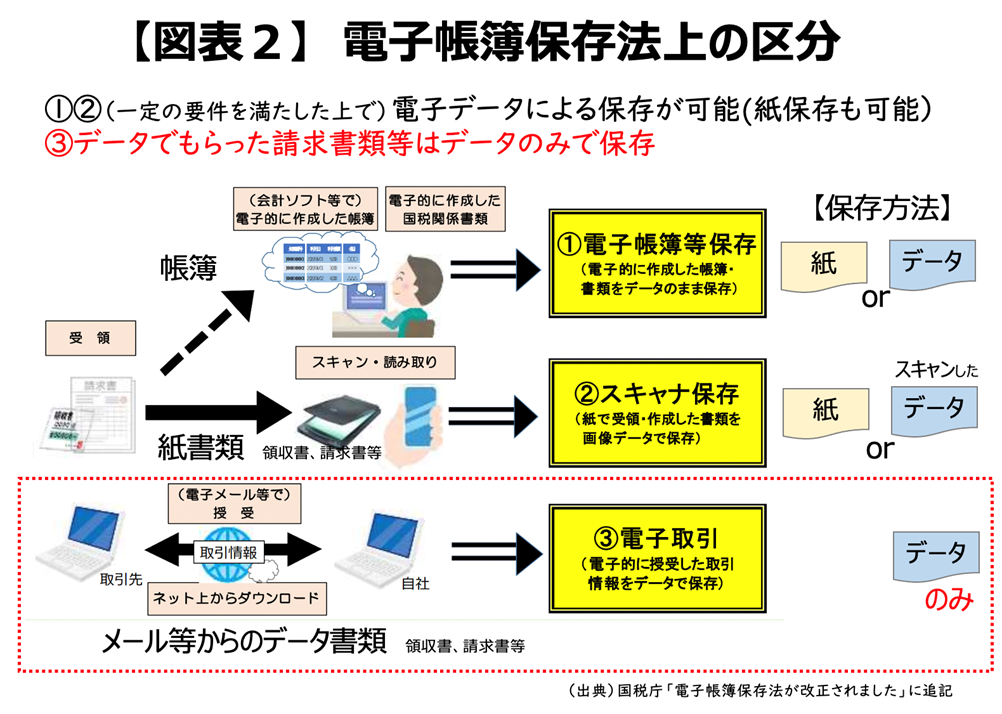

電子帳簿保存法は、各税法で原則紙での保存が義務づけられている帳簿書類について一定の要件を満たした上で電磁的記録(電子データ)による保存を可能とすること及び電子的に授受した取引情報の保存義務等を定めた法律です。

電子帳簿保存法上、電磁的記録による保存は、図表2の3種類に区分されています。①デジタルで作成した帳簿や書類をそのままデータで保存する、②紙で受領した領収書や請求書をスキャンしてデータで保存する、③デジタルで受領したデータをデータでそのまま保存する、といった3つのケースです。

この中で、特に注目を浴びているのが③電子取引のケースです。データでもらった書類や取引データはデータで保存せねばならず、紙で保存することはできません。

多くの事業者では、紙でもらう請求書もあれば、PDF等のデータでもらう請求書もあるため、一元的に管理するためには、紙にすべて出力して管理しているケースが多いと思います。しかし、今回の改正によりPDF等のデータで受領した請求書を紙で保存し直すことはできなくなりました。

どういった対応をとるべきか?

それでは前述のように請求書を紙とデータの両方で受け取っている場合は、どのように対応すればいいのでしょうか。図表3で示すように、大きく分けて3つのパターンがあります。

①番目はすべて紙にする方法です。取引先にお願いして請求書を紙で送ってもらい、全て紙で管理します。しかし、これでは法律は遵守できても、効率は上がりません。なによりデジタル化の時代に取り残されてしまいそうです。

②番目の方法はすべてデジタルにする方法です。取引先にお願いして請求書はすべてデータで送付してもらいデジタルのまま管理します。紙で送付されてしまった請求書はスキャンしてデータ化して保存します。

事業者はできる限りこの②番目の方針に取り組んでほしいと、個人的には思います。

ただし③番目の方法もあります。運用ルールを整備して、どこまでを紙で実施し、どこをデジタルで実施するか整理しておきます。紙とデジタルが混在すると法律で求められる帳簿の「可視性の確保」が実現できません。そのため、管理表を作成するなどして書類を探しやすくしておくことが求められます。

現実的にはこの方法になる事業者が増えるでしょうが、段階的にでもデジタルの範囲を増やし、②番目の対応を目指していきましょう。

事業者の規模や業態によっても対応は変わってくる

前述の通り、デジタル化の範囲を広げていきたいところですが、事業者の規模によっても対応の進め方が異なってくるでしょう。例えば著者は一人で会社を運営しています。図表4の①番目のように、事務処理も経理もすべて自分一人でやっています。そのためデジタル化を図るか否かはすべて自分にかかっています。そこで、改正初年度から電子帳簿保存法に対応し、クラウドのサービスを導入して紙の書類の保存をすべて止めました。

このように、決断さえすれば、小規模事業者の方がデジタル化を実現しやすいです。もちろん社内の事務処理担当者のITスキルに寄るところもありますが、業務が複雑でなく規模の小さい事業者も対応は取りやすいでしょう。

図表4の②番目のように、数人規模の企業で事務処理はすべて一人の担当者が取りまとめて実施しているレベルであれば、事務処理のデジタル化は図りやすいでしょう。

一方で図表4の③番目のように、拠点が複数あったり、請求書の発出を社内の複数の担当で実施している場合は話が変わってきます。すべての事務処理をデジタル化するには、業務フローの整備や、決裁処理など内部統制をどのように実現していくが重要になります。単に社内でデジタル書類をやり取りするだけでなく、いつ誰が申請し、承認し、提出したかなどの管理を行っていくことが求められます。

この場合は、電子帳簿保存法の対応を図ると言っても会計ソフトをバージョンアップするだけでは済まず、内部の業務フローの見直しや承認ルールの整備などを改めて考えていく必要があります。(内部統制の整備)

会計事務所との役割分担をどうする?

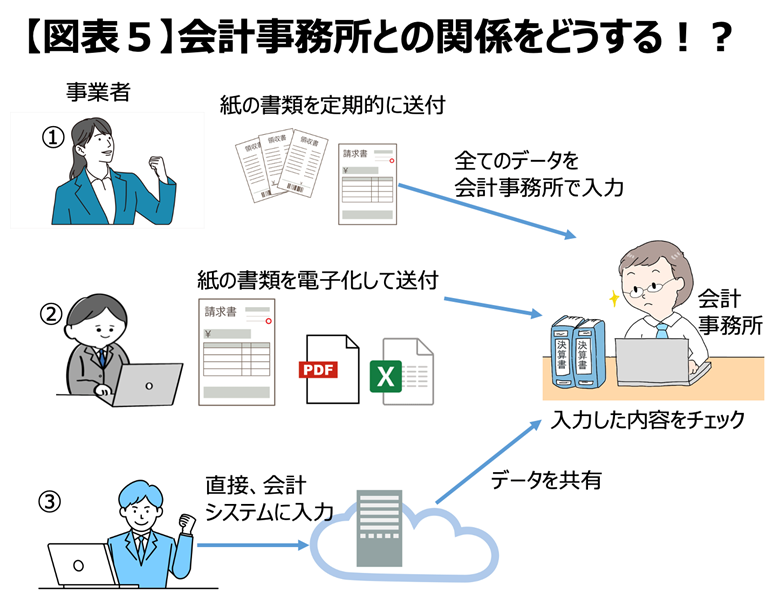

さらに会計事務所との関係性も考えねばなりません。例えば図表5の①番目の事業者のように、年に1回請求書や領収書を会計事務所に送って処理してもらっている場合は、自社内でデジタル化を図ることができません。一方、会計事務所側でデジタル化を図るにしても、電子帳簿保存法のスキャン要件の「最長約2か月と概ね7営業日以内」を満たすことができません。

デジタル化の基本は、発生源でデータをデジタル化することです。

図表5の②番目の事業者のように、請求書や領収書などを社内でデジタル化して送付することが求められていくでしょう。

そしてさらに、PDFやエクセルを会計事務所とやり取りするのではなく、③番目の事業者のように、社内で請求書や領収書データを入力するようになっていけば、事業者・会計事務所のお互いにとって効率化が図れ、双方のデジタル化も進んでいくのではないでしょうか。

まとめ

電子帳簿保存法の改正対応の進め方は、事業規模や社内のITリテラシーによっても変わってくると思います。小規模事業では簡単に対応できるケースもありますし、業務の見直しから発生するケースもあります。いずれにせよ、すでに2022年1月から施行され、現在は2年間の宥恕(ゆうじょ)措置期間です。宥恕とは辞書を引くと「寛大な心で罪を許すこと」となっています。2年猶予があるからゆっくりしていい話ではなく、対応が済んでいない事業者は今すぐにでも着手すべき段階にあります。

なお、ここからアプリでは会計関連のアプリの紹介をしていますので、以下もご活用ください。

インボイス

消費税・インボイスセミナに必要なこと

2014年4月の消費税8%に向けては、久しぶりの消費税引上げであったため、消費税が引き上がると何が起こるか?という内容が多かったと思います。特に前回の3%→5%のときには、BtoCでは、大手スーパーが消費税還元セールを多数行い、それに追随せざるを得なかった中小企業の業績悪化が多数発生しました。そのため、消費税転嫁対策特別措置法(特措法)が施行され、消費税還元というセールは禁止されました。また、BtoBでは消費税増税分が減額されるされることが多かったため、やはり特措法で買いたたきなどが禁止されました。特措法の広報的なセミナが多かったのはこういったところに理由があるのだと思います。

2019年10月に向けては、消費税率引上げについては数年前に体験済みですから、今回は初めての軽減税率制度準備が中心のセミナが多かったと思います。とにかくややこしい軽減税率の制度をクイズ形式で理解していただくと行ったものでしょうか。それとあわせて同時に実施されるキャッシュレス還元の啓蒙も大きなテーマでした。

そうすると、今後はどういったセミナが求められるでしょうか。直近では、軽減税率の実務セミナが必要になるでしょう。実際に納税する際の混乱は不可避なため、2020年の確定申告にむけては、この対策が必要でしょう。(まあ、もはや、事前に軽減税率の準備していなかった事業者はどうしようもないので、特例の税額計算で実際に計算してみよう、というものになるかと思います)

そして消費税を含め申告が終わった後には、そろそろインボイスの対応準備の啓蒙が必要になるでしょう。2023年10月からインボイス制度が始まります。免税事業者でインボイスを発行せざるを得ない事業者は、2022年のうちに課税事業者になる手続きが必要です。ただ、いたずらに納税額が増えるのは厳しいものです。2023年に向けて本質的な経営力を高める取り組みも必要になるでしょうね。

4年先と言われるとはるか先にに感じますが、2021年にはインボイスの啓蒙活動はかなり求められる内容になると思います。

消費税セミナの実施

消費税関連のセミナを多数開催しています。2019年10月までの期間は、軽減税率の制度や消費税率が引き上げられることの対策をお伝えすることが多かったです。またキャッシュレス還元にどのように対応するかというセミナも多数開催しました。

10月を迎え、消費税率が引き上げられた後は、特措法の廃止により総額表示義務復活や、インボイスへの対応について伝えていくこと求められます。

- 2019年3月20日 軽減税率とキャッシュレス対策セミナ@川崎市多摩区商店街

- 2019年3月15日 軽減税率対策セミナ@東京商工会議所板橋支部

- 2019年2月26日 消費税とキャッシュレス対策@川崎市多摩区商店街

- 2019年2月15日 飲食メーカ向け 消費税軽減税率対策@マーケティング研究会

- 2018/11/22 日本商工会議所経営指導員研修〜消費税対策セミナ@広島

- 2016/9/27 小売・サービス業のシステム化による生産性向上と消費税転嫁対策セミナー@泉大津商工会議所

- 2016/8/4 軽減税率のシステム対応@半田商工会議所

- 2016/6/29 軽減税率研修@日本商工会議所 9ブロック大阪セミナー

- 2016/6/28 軽減税率研修@日本商工会議所 9ブロック広島セミナー

- 2016/6/14 軽減税率研修@日本商工会議所 9ブロック仙台セミナー

- 2016/4/7 食品業界向け・軽減税率セミナー@京都商工会議所

- 2016/4/7 一般業界向け・軽減税率セミナー@京都商工会議所

- 2016/2/3 経営指導員向け軽減税率研修@日本商工会議所 北海道ブロック

- 2016/1/27 経営指導員向け軽減税率研修@日本商工会議所 広島ブロック

- 2014年08月 消費税研修@大阪商工会議所経営指導員研修

- 2014年07月 消費税に負けない対策セミナー@京都商工会議所

- 2014年06月 消費税対策セミナー@大阪商工会議所

- 2014年05月 消費税対策セミナー@大津商工会議所

- 2014年02月 消費税対策セミナー@草津商工会議所

- 2014年01月 石川県経営指導員研修〜消費税対策@金沢商工会議所

- 2014年01月 消費税対策セミナー@金沢商工会議所

- 2013/11/25 経営指導員向け消費税対策セミナー(東海地区の商工会議所・商工会)

- 2013/11/8 消費税対策セミナー(吹田商工会議所)

- 2013/10/30 経営指導員向け消費税対策セミナー(関西地区の商工会議所・商工会)

- 2013/10/1 小売業向け消費税転嫁対策セミナー(北大阪商工会議所)

- 2013/9/30 経営指導員向け 消費税転嫁対策セミナー(吹田商工会議所)

- 2013/8/23 大手メーカ向け消費税引上げ対策(マーケティング研究会)

- 2013/8/22 2時間でまるわかり消費税引上げ対策(東京商工会議所大田支部)

- 2013/6 経営指導員向け消費税転嫁対策セミナー(紀州有田商工会議所)

インボイスで中小事業者が困ること

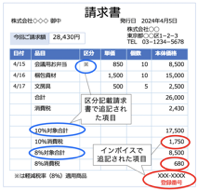

インボイスの導入によって、請求書の必要項目が追加されます。2019年10月1日から導入された区分記載請求書では、「軽減税率の対象品目である旨」のマークと、「税率ごとに合計した対価の額」が追記されました。

そして、2023年10月1日から導入されるインボイスでは、それぞれの「消費税額」と、「登録番号」が追記されます。書式の変更だけ考えると影響は大きくないかもしれません。 しかし、実際は、「登録番号」の記載には大きな意味があります。この番号は、消費税の課税事業者しか取得できません。つまり、売上が1,000万円以下の免税事業者は取得できません。そうすると、免税事業者はインボイスを発行できません。

インボイスではない請求書を受け取った企業(発注主)は、消費税の仕入れの税額控除を受けることができません。すなわち、消費税の納税額が増えることになります。そうすると、発注主は同じ発注をするなら、インボイスを発行できる事業者を優先するでしょう。そのため、インボイスが発行できないと企業間(BtoB)取引から排除される可能性があります。

これを防ぐには、課税事業者になって、インボイスを発行できるようにします。つまり売上1,000万円以下でも、消費税の納税義務者を選択せざるを得ない事業者が増えることになります。

事業者によって対応状況は変わってくると思うので、業界ごと対応を考えていくこともセミナでは求められるでしょう。

例えばIT業界の場合

ITは受注側としてはITフリーランスが多数います。ITフリーランスで年収が1千万円を超えるのは、30代で8.8%、40代で6.2%、50代で2.3%です。(IT人材白書2016より)大半のフリーランスは免税事業者であるため、インボイスを発行するには課税事業者になって消費税を納税する必要があります。取引先は大半が事業者だと思いますので、取引を来られないためには対応が求められます。悩ましいところですが、技術力が高く取引先から来られない技術を持つフリーランスなら免税事業者デモ取引が継続するかもしれませんが、そういった優秀は技術者は、端から1千万円を超える年収になっているのかもしれませんね。現状免税事業者のフリーランスの対策としてはより自力をつけ、単価をあげて納税負担に耐えられるようにせねばなりません。

| 課題 | 対策 | |

| 発注側 中小 IT企業 | IT技術者不足のため、インボイスを発行できないフリーランスとも付き合わざるを得ず、納税負担が増加する。 | 取引のあるITフリーランスを啓蒙して、課税事業者になってもらう。 |

| 受注側 IT フリー ランス | 免税事業者のままだとインボイスが発行できず、取引が切られてしまうかもしれない。 | 消費税納税負担に耐えられるように、さらに単価を上げてもらう交渉をする。 |

逆に、発注側も悩ましいところです。中小IT企業は多くのITフリーランスと取引しています。インボイスを発行しないITフリーランスとは取引を辞めてしまうという選択肢もありますが、現状の人手不足の中ではIT技術者は貴重です。力関係になりますが、中小IT企業の方が弱く、インボイスを発行しないITフリーランスとも付き合わないと行けない可能性があります。そうすると中小IT企業の納税負担が増えてしまいます。そうならないためにも中小IT企業は取引のあるITフリーランスを啓蒙して納税事業者にしていくことも必要でしょう。

セミナでは事業者への啓蒙活動も必要ですし、事業者がフリーランスをいかに啓蒙していくかの支店も必要になってくるでしょう。

軽減税率対策の小冊子を作成しました。

日本商工会議所での消費税関連小冊子の作成に携わりました。

https://www.jcci.or.jp/chusho/kouri.pdf

消費税に関する執筆

インボイスに関する記事

インボイスに関する記事を発信しています。