令和3年6月25日インボイスに関する問い合わせの多い質問の資料が公開されました。QA集

もうすっかりインボイス導入する!といってから時が経過し、あまり新しいニュースも出てこなくなってきましたが、インボイスのスタート時期が迫ってきています。登録開始はなんと今年令和3年の10月から。もうすぐですね。早めの準備が必要になるでしょう。 特に請求書システムを改変しないといけない企業は急がねばなりません。

国税局のPDFのQAにアクセスできます。

- 1. 中小企業・小規模企業のインボイス対応

- 2. Ⅰ 適格請求書等保存方式の概要等

- 3. Ⅱ 適格請求書発行事業者の登録制度

- 3.1. 問2 適格請求書発行事業者の登録は、どのような手続で行うのですか。

- 3.2. 問3 登録申請書の提出は、令和3年10月1日から行うことができるとのことですが、インボイス制度が導入される令和5年10月1日から登録を受けるためには、いつまでに登録申請書を提出すればよいですか。

- 3.3. 問4 免税事業者が令和5年10月1日の属する課税期間中に登録を受ける場合には、登録に当たり、課税選択届出書の提出は不要とのことですが、この場合、いつから課税事業者となりますか。

- 3.4. 問5 当社は、軽減税率対象品目の販売を行っていませんが、適格請求書発行事業者の登録を必ず受けなければなりませんか。

- 3.5. 問6 インボイス制度に関する登録申請書等の様式はどのように入手できますか。

- 4. Ⅲ 適格請求書発行事業者の義務等

- 4.1. 問7 適格請求書発行事業者は、どのような場合に適格請求書の交付義務が課されるのですか。また、交付義務が課されない場合はありますか。

- 4.2. 問8 当社は、事業者に対して飲食料品及び日用雑貨の卸売を行っています。軽減税率制度の実施後、令和5年10月からのインボイス制度の導入を踏まえ、適格請求書の記載事項を満たす請求書を取引先に交付したいと考えていますが、どのような対応が必要ですか。

- 4.3. 問9 適格請求書には、税率ごとに区分した消費税額等の記載が必要となるそうですが、消費税額等を計算する際の1円未満の端数処理はどのように行えばよいですか。

- 4.4. 問10 当社は、商品の納品の都度、取引先に納品書を交付しており、そこには、当社の名称、商品名、納品書ごとの合計金額を記載しています。令和5年10月から、納品書に、税率ごとに区分して合計した税込価額、適用税率と納品書ごとに計算した消費税額等の記載を追加するとともに、請求書に登録番号の記載を追加すれば、納品書と請求書を合わせて適格請求書の記載事項を満たすことになりますか。また、その場合、端数処理はどのように行えばよいでしょうか。

- 4.5. 問11 適格請求書等の発行にあたり、取引の全てが、標準税率(軽減税率)の対象品目であった場合において、請求書等に軽減対象資産の譲渡等である旨や適用税率の記載は必要となりますか。

- 5. Ⅳ 適格請求書等保存方式の下での仕入税額控除の要件

中小企業・小規模企業のインボイス対応

消費税を納めている課税事業者の多くは、そのまま粛々とインボイスに対応していくだけだと思います。とくにBtoB企業は対応への混乱は多くないかと思います。一方BtoC企業はレシートや領収書などな対応項目増えるでしょう。

ただ特に気をつけないといけないのは、消費税を納めていない(売上1千万いってない)事業者と、そういった事業者と取引をしている事業者です。

基本的には小規模事業者ということになるでしょう。

課税事業者ではないので、インボイスは発行できません。そうするとインボイスのついていない事業者は、その分消費税納税額が増えます。(仕入れの税額控除が無いため)

そうすると、そういったインボイスを発行できない小規模事業者とは取引をやめようということになるでしょう。(経過措置はありますが)

そうすると、取引を切られてはかなわないので、慌てて小規模事業者は課税事業者になってインボイスを発行しようとしますが、消費税を負担せねばなりません。

900万円の売上で、簡易課税のサービス業なら、みなし仕入率は50%となり、 900万円×10%×50%=45万円は消費税を納める準備をしておかねばなりませんね。

そもそも消費税は消費者から預かった消費税を納める税金であり、納めるのが当然ではありますが、小規模事業者にとっては、急な変化で、負担が大きいと感じでしょうね。

消費税の課税対象になっても、事業を継続できるように、収益性を高めておく必要があるでしょう。

以降は、国税庁の、インボイスQAの、よくある問合せの内容を貼り付けています。

Ⅰ 適格請求書等保存方式の概要等

問1 適格請求書等保存方式(いわゆる「インボイス制度」)の概要を教えてください。

令和5年10月1日以後、区分記載請求書等保存方式における請求書等の保存に代えて、「適格請求書発行事業者」から交付を受けた「適格請求書等」の保存が仕入税額控除の要件となります。適格請求書発行事業者は、取引の相手方である課税事業者から求められた場合、適格請求書等の交付及び写しの保存が義務付けられます。

適格請求書には、区分記載請求書の記載事項に加え、適格請求書発行事業者登録番号(令和3年10月から登録申請の受付開始)、適用税率及び税率ごとに区分して合計した消費税額等を記載する必要があります。

また、適格請求書等保存方式(以下「インボイス制度」といいます。)導入後、6年間(令和5年10月から令和11年9月までの間)は、免税事業者等からの課税仕入れについて、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。

なお、この経過措置による仕入税額控除の適用に当たっては、免税事業者等から受領する区分記載請求書等と同様の事項が記載された請求書等の保存とこの経過措置の適用を受ける旨(80%控除・50%控除の特例を受ける課税仕入れである旨)を記載した帳簿の保存が必要です。

この経過措置を適用できる期間等は、次のとおりです。

・令和5年10月1日から令和8年9月30日までは仕入税額相当額の80%

・令和8年10月1日から令和11年9月30日までは仕入税額相当額の50%

インボイス制度の概要について詳しくお知りになりたい方は、「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&Aの問1」をご覧ください。

Ⅱ 適格請求書発行事業者の登録制度

問2 適格請求書発行事業者の登録は、どのような手続で行うのですか。

適格請求書発行事業者の登録を受けることができるのは、課税事業者に限られます。

適格請求書発行事業者の登録を受けようとする事業者は、納税地を所轄する税務署長に適格請求書発行事業者の登録申請書(以下「登録申請書」といいます。)を提出する必要があります。

なお、登録申請書は、令和3年10月1日から提出することができます。

また、その登録申請書の提出を受けた税務署長は、登録拒否要件に該当しない場合には、適格請求書発行事業者登録簿に法定事項を登載して登録を行い、登録を受けた事業者に対して、その旨を書面で通知することとされています。

おって、登録申請書は、e-Taxを利用して提出することができます。この場合、登録通知は、e-Tax(電子データ)で受領することもできます(登録申請時にe-Tax(電子データ)で受領することについて希望していただく必要があります。)。詳しくは、「登録申請手続のe-Taxの対応の概要」をご覧ください。

問3 登録申請書の提出は、令和3年10月1日から行うことができるとのことですが、インボイス制度が導入される令和5年10月1日から登録を受けるためには、いつまでに登録申請書を提出すればよいですか。

インボイス制度が導入される令和5年10月1日から登録を受けようとする事業者は、原則として、令和5年3月31日までに登録申請書を納税地を所轄する税務署長に提出する必要があります。

なお、免税事業者が登録を受けるためには、原則として、消費税課税事業者選択届出書(以下「課税選択届出書」といいます。)を提出し、課税事業者となる必要がありますが、適格請求書発行事業者登録簿に登載され、登録を受けた日(以下「登録日」といいます。)が令和5年10月1日の属する課税期間中である場合は、課税選択届出書を提出しなくても、登録を受けることができます。

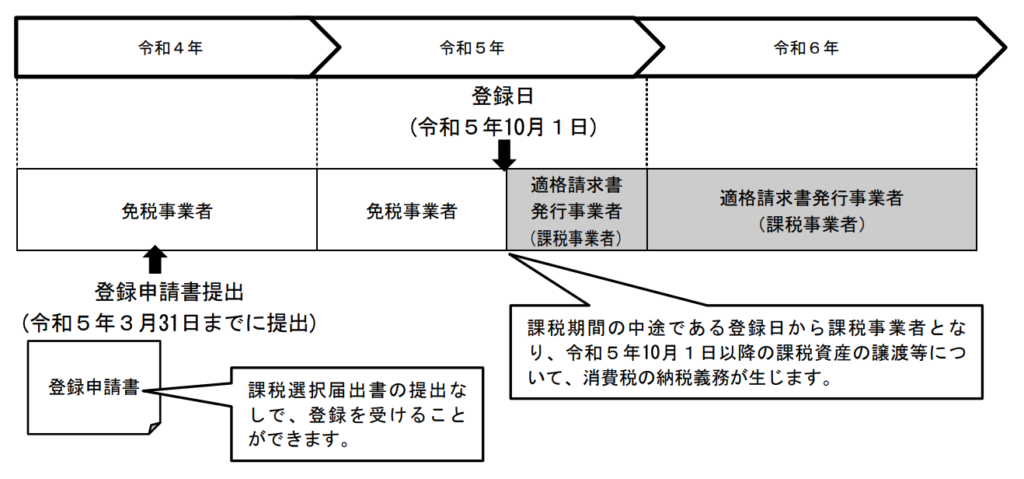

問4 免税事業者が令和5年10月1日の属する課税期間中に登録を受ける場合には、登録に当たり、課税選択届出書の提出は不要とのことですが、この場合、いつから課税事業者となりますか。

免税事業者が適格請求書発行事業者の登録を受けるためには、課税選択届出書を提出し、課税事業者となる必要があります。

ただし、免税事業者が令和5年10月1日の属する課税期間中に登録を受けることとなった場合には、登録日から課税事業者となる経過措置が設けられています。

したがって、この経過措置の適用を受けることとなる場合は、登録日から課税事業者となりますので、登録を受けるに当たり、課税選択届出書を提出する必要はありません。

《免税事業者に係る登録の経過措置》

(例) 免税事業者である個人事業者が令和5年10月1日から登録を受けるため、令和5年3月31日までに登録申請書を提出し、令和5年10月1日から登録を受けた場合

問5 当社は、軽減税率対象品目の販売を行っていませんが、適格請求書発行事業者の登録を必ず受けなければなりませんか。

適格請求書を交付できるのは、登録を受けた適格請求書発行事業者に限られますが、適格請求書発行事業者の登録を受けるかどうかは事業者の任意です。

ただし、登録を受けなければ、適格請求書を交付することができないため、取引先が仕入税額控除を行うことができませんので、このような点を踏まえ、登録の必要性をご検討ください。

また、適格請求書発行事業者は、販売する商品に軽減税率対象品目があるかどうかを問わず、取引の相手方(課税事業者に限ります。)から交付を求められたときには、適格請求書を交付しなければなりません。

一方で、消費者や免税事業者など、課税事業者以外の者に対する交付義務はありませんので、例えば、顧客が消費者のみの場合には、必ずしも適格請求書を交付する必要はありません。このような点も踏まえ、登録の必要性をご検討ください。

問6 インボイス制度に関する登録申請書等の様式はどのように入手できますか。

令和3年10月1日以降に受付を開始するインボイス制度に関する登録申請書等の様式については、インボイス制度特設サイト内「申請手続」に公開されています。

なお、登録申請書等は、e-Taxを利用して提出できますので、ぜひご利用ください。 詳しくは、「登録申請手続のe-Taxの対応の概要」をご覧ください。

Ⅲ 適格請求書発行事業者の義務等

問7 適格請求書発行事業者は、どのような場合に適格請求書の交付義務が課されるのですか。また、交付義務が課されない場合はありますか。

適格請求書発行事業者には、国内において課税資産の譲渡等を行った場合に、相手方(課税事業者に限ります。)からの求めに応じて適格請求書を交付する義務が課されています。

なお、適格請求書発行事業者は、適格請求書の交付に代えて、適格請求書に係る電磁的記録を提供することができます。

ただし、次の取引は、適格請求書発行事業者が行う事業の性質上、適格請求書を交付することが困難なため、適格請求書の交付義務が免除されます。

- ① 3万円未満の公共交通機関(船舶、バス又は鉄道)による旅客の運送

- ② 出荷者等が卸売市場において行う生鮮食料品等の販売(出荷者から委託を受けた受託者が卸売の業務として行うものに限ります。)

- ③ 生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の販売(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限ります。)

- ④ 3万円未満の自動販売機及び自動サービス機により行われる商品の販売等

- ⑤ 郵便切手類のみを対価とする郵便・貨物サービス(郵便ポストに差し出されたものに限ります。)

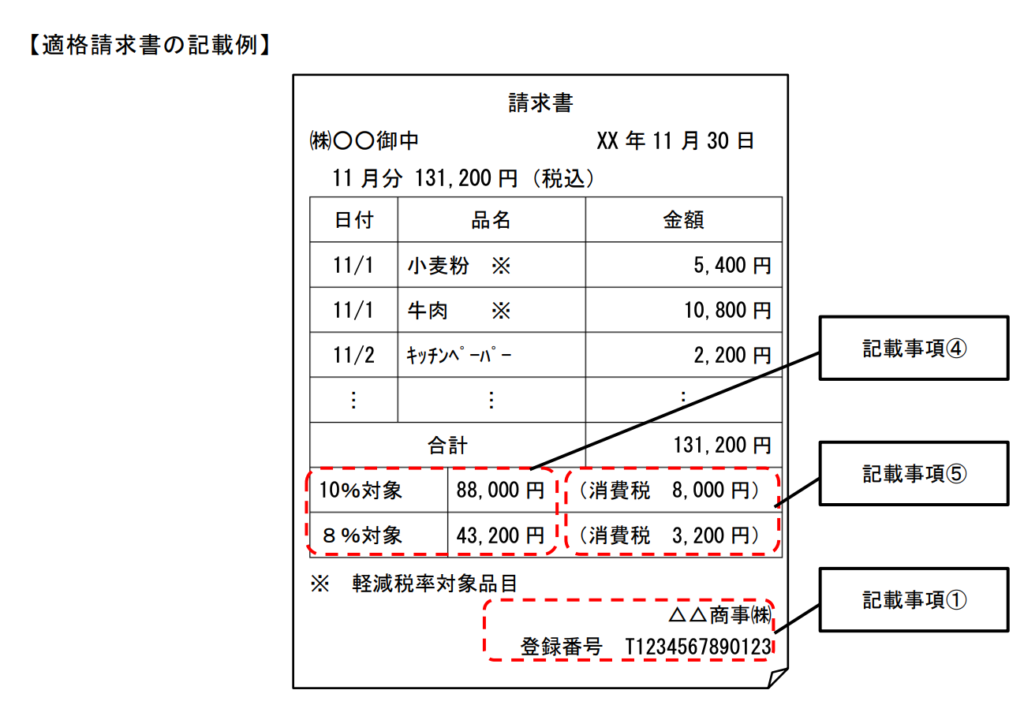

問8 当社は、事業者に対して飲食料品及び日用雑貨の卸売を行っています。軽減税率制度の実施後、令和5年10月からのインボイス制度の導入を踏まえ、適格請求書の記載事項を満たす請求書を取引先に交付したいと考えていますが、どのような対応が必要ですか。

適格請求書には、次の事項が記載されていることが必要です(区分記載請求書等保存方式における請求書等の記載事項に加え、①、④及び⑤の下線部分が追加されます。)。

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)

④ 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称このため、貴社の対応としては、適格請求書として必要な事項(上記①、④及び⑤の下線部分)を記載することが必要です。

適格請求書の記載例等については、「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&Aの問34」をご覧ください。

問9 適格請求書には、税率ごとに区分した消費税額等の記載が必要となるそうですが、消費税額等を計算する際の1円未満の端数処理はどのように行えばよいですか。

適格請求書の記載事項である消費税額等については、一の適格請求書につき、税率ごとに1回の端数処理を行います。

なお、切上げ、切捨て、四捨五入などの端数処理の方法については、任意の方法とすることができます。

(注) 一の適格請求書に記載されている個々の商品ごとに消費税額等を計算し、1円未満の端数処理を行い、その合計額を消費税額等として記載することは認められません。

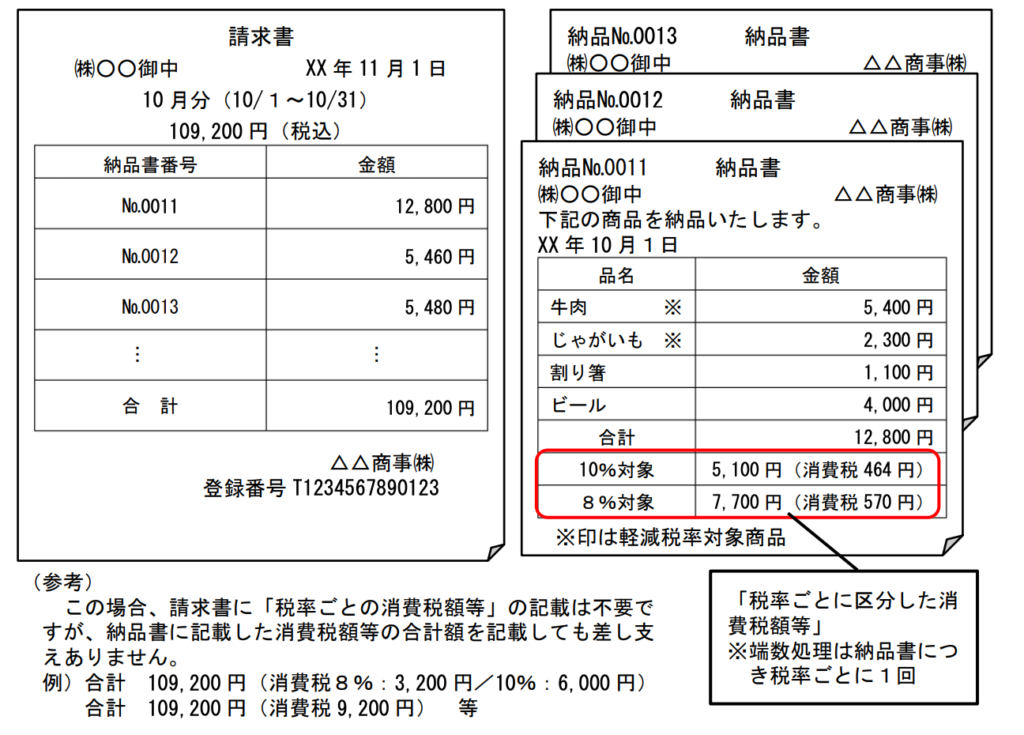

問10 当社は、商品の納品の都度、取引先に納品書を交付しており、そこには、当社の名称、商品名、納品書ごとの合計金額を記載しています。令和5年10月から、納品書に、税率ごとに区分して合計した税込価額、適用税率と納品書ごとに計算した消費税額等の記載を追加するとともに、請求書に登録番号の記載を追加すれば、納品書と請求書を合わせて適格請求書の記載事項を満たすことになりますか。また、その場合、端数処理はどのように行えばよいでしょうか。

適格請求書とは、必要な事項が記載された請求書、納品書等の書類をいいますが、一の書類のみで全ての記載事項を満たす必要はなく、交付された複数の書類相互の関連が明確であり、適格請求書の交付対象となる取引内容を正確に認識できる方法(例えば、請求書に納品書番号を記載する方法など)で交付されていれば、これら複数の書類に記載された事項により適格請求書の記載事項を満たすことができます。

このため、ご質問のように納品書に商品名等の「課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容及び軽減対象資産の譲渡等である旨)」、「課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率」及び「税率ごとに区分した消費税額等」の記載を追加するとともに、「登録番号」を請求書に記載した場合は、納品書と請求書を合わせて適格請求書の記載事項を満たすこととなります。

この場合、納品書に「税率ごとに区分した消費税額等」を記載するため、納品書につき税率ごとに1回の端数処理を行うこととなります。

納品書や請求書の記載例等については、「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&Aの問45」をご覧ください。

問11 適格請求書等の発行にあたり、取引の全てが、標準税率(軽減税率)の対象品目であった場合において、請求書等に軽減対象資産の譲渡等である旨や適用税率の記載は必要となりますか。

⑴ 全てが標準税率の対象品目であった場合

軽減対象資産の譲渡等である旨の記載や8%対象0円等の記載は要しませんが、適格請求書の記載事項として、税率ごとに合計した対価の額(税抜き又は税込み)及び適用税率、税率ごとに区分した消費税額等の記載が必要となります。

⑵ 全てが軽減税率の対象品目であった場合

10%対象0円等の記載は要しませんが、軽減対象資産の譲渡等である旨、税率ごとに合計した対価の額(税抜き又は税込み)及び適用税率、税率ごとに区分した消費税額等の記載が必要となります。

※ 適格簡易請求書の場合は、消費税額等又は適用税率のいずれかが記載されていればよいこととされています(両方記載することも可能)。

Ⅳ 適格請求書等保存方式の下での仕入税額控除の要件

問12 インボイス制度の導入後一定期間、免税事業者等からの仕入税額相当額の一定割合を控除できる経過措置について教えてください。

インボイス制度の下では、適格請求書発行事業者以外の者(消費者、免税事業者又は登録を受けていない課税事業者)からの課税仕入れについては、仕入税額控除のために保存が必要な請求書等の交付を受けることができないことから、仕入税額控除を行うことができません。

ただし、インボイス制度導入から一定期間は、適格請求書発行事業者以外の者からの課税仕入れであっても、仕入税額相当額の一定割合を仕入税額とみなして控除できる経過措置が設けられています。

経過措置を適用できる期間等は、次のとおりです。

・令和5年10月1日から令和8年9月30日までは仕入税額相当額の80%

・令和8年10月1日から令和11年9月30日までは仕入税額相当額の50%

なお、この経過措置の適用を受けるためには、必要事項が記載された帳簿及び請求書等の保存が要件となります。

詳細については、「消費税の仕入税額控除制度における適格請求書等保存方式に関するQ&Aの問75」をご覧ください。

そんなところで。