軽減税率制度に対する新しいQ&A (2019年7月追加・修正分)

消費税の軽減税率制度に関するQ&A(個別事例編)が、2019年7月末に追記されました。今回の追加分だけをピックアップしてみます。

遊園地での食べ歩きは8%か10%か?等です。

- 1. (みりん、料理酒、調味料の販売)

- 2. (炭酸ガスの販売)

- 3. (キャラクターを印刷したお菓子の缶箱等)

- 4. (桐の箱の容器)

- 5. (割り箸を付帯した弁当、ストローを付帯した飲料等)

- 6. (飲用後に回収される空びん)

- 7. (製作物供給契約による飲食料品の譲渡等の取扱い)

- 8. (自動販売機の手数料)

- 9. (物流センターの使用料(センターフィー))

- 10. (屋台等での飲食料品の提供)

- 11. (従業員専用のバックヤードで飲食する場合)

- 12. (セット商品のうち一部を店内飲食する場合)

- 13. (合意等の範囲)

- 14. (遊園地の売店)

- 15. (食品と非売品のおもちゃの一括譲渡)

- 16. (販促品付きペットボトル飲料)

- 17. (特定の飲食料品を購入した際にレジで配付される販促品)

- 18. (食品と食品以外の資産の仕入れに共通して要した付随費用)

- 19. (一体資産に含まれる食品に係る部分の割合の売価による判定)

- 20. (ホテルに対して販売する新聞)

- 21. (紙の新聞と電子版の新聞のセット販売)

- 22. (年間契約の区分記載請求書)

(みりん、料理酒、調味料の販売)

問14

みりん、料理酒等の販売は、軽減税率の適用対象となりますか。【令和元年7月改訂】

【答】

酒税法に規定する酒類は、軽減税率の適用対象である「飲食料品」に該当しません。したがって、酒税法に規定する「みりん」の販売は、軽減税率の適用対象となりません(改正法附則341一、酒税法21)。また、料理酒などの発酵調味料(アルコール分が一度以上であるものの塩などを加えることにより飲用できないようにしたもの)やみりん風調味料(アルコール分が一度未満のもの)については、酒税法に規定する酒類に該当せず、「飲食料品」に該当しますので、その販売は軽減税率の適用対象となります。

(炭酸ガスの販売)

問22

当社は、食品添加物の炭酸ガスを仕入れて飲食店等に販売しています。この炭酸ガスは、金属のボンベに充てんされた状態で販売しますが、使用後の空ボンベは、飲食店等から回収し、当社の仕入先に返却しています。この場合、当社の販売する炭酸ガスは、軽減税率の適用対象となりますか。【令和元年7月追加】

【答】

「食品」とは、人の飲用又は食用に供されるものをいいますので、食品衛生法に規定する「添加物」として販売される炭酸ガスは、「食品」に該当し、その販売は軽減税率の適用対象となります(改正法附則341一、軽減通達2)。

なお、ご質問の炭酸ガスが充てんされたボンベは、炭酸ガスの販売に付帯して通常必要なものとして使用されるものと考えられますので、ボンベについて別途対価を徴している場合を除き、ボンベも含め「飲食料品の譲渡」に該当し、軽減税率の適用対象となります。(注)炭酸ガスを消費等した後において空のボンベが返却された際に返還することとされている保証金等の取扱いについては、問30《飲用後に回収される空びん》をご参照ください。

(キャラクターを印刷したお菓子の缶箱等)

問26

当社は、小売業を営んでおり、キャラクターを印刷した缶箱にお菓子を詰めて販売していますが、この缶箱は、通常必要なものとして使用される容器に該当し、この缶箱入りのお菓子の販売は、軽減税率の適用対象となりますか。【令和元年7月追加】

【答】

飲食料品の販売に際し使用される包装材料等が、その販売に付帯して通常必要なものとして使用されるものであるときは、その包装材料等も含め「飲食料品の譲渡」に該当します。飲食料品の販売に際して付帯するビニール袋、プラスチック容器、紙箱、缶箱等は、購入者によっては再利用されることがありますが、通常、販売者は、これらの包装材料等を、自らが販売する飲食料品の包装材料等以外の用途(以下「他の用途」といいます。)に再利用させることを前提として付帯しているものではないと考えられます。

このため、ご質問のような缶箱は、キャラクター等が印刷されたものであっても、基本的には、その販売に付帯して通常必要なものとして使用されるものに該当し、その缶箱入りのお菓子の販売は、軽減税率の適用対象となります。

(注)飲食料品の販売の際に付帯する包装材料等が、例えば、その形状や販売方法等から、装飾品、小物入れ、玩具など、顧客に他の用途として再利用させることを前提として付帯しているものは、通常必要なものとして使用されるものに該当せず、その商品は、「一体資産」に該当します。

(桐の箱の容器)

問27

当社では、果実を専用の桐の箱に入れて販売していますが、このような桐の箱も通常必要な容器として取り扱ってよいでしょうか。【令和元年7月改訂】

【答】

飲食料品の販売に際し使用される包装材料等が、その販売に付帯して通常必要なものとして使用されるものであるときは、その包装材料等も含め「飲食料品の譲渡」に該当します。例えば、桐の箱等の容器に入れられて飲食料品が販売されることがありますが、このような場合にあっては、桐の箱にその商品の名称などを直接印刷等して、その飲食料品を販売するためにのみ使用していることが明らかなときは、その飲食料品の販売に付帯して通常必要なものとして使用されるものに該当するものとして取り扱って差し支えありません(軽減通達3)。

(注)容器等に商品の名称などを直接印刷等したとしても、その飲食料品を販売するためにのみ使用していることが明らかでないもの(例えば、その形状や販売方法等から、装飾品、小物入れ、玩具など、他の用途として再利用させることを前提として付帯しているもの)については、その飲食料品の販売に付帯して通常必要なものには該当しませんのでご留意ください。

(割り箸を付帯した弁当、ストローを付帯した飲料等)

問28

当社では、あらかじめ割り箸(よう枝付き)やスプーン、お手拭きを付帯した状態で包装された弁当や、あらかじめ容器に接着する形で付帯しているストロー付き紙パック飲料を販売しています。これらは、軽減税率の適用対象となりますか。【令和元年7月追加】

【答】

飲食料品にご質問のような食器具等(弁当に付帯する割り箸やよう枝、スプーン、お手拭き、飲料に付帯するストローなど)を付帯して販売する場合、これらの食器具等は、通常、その飲食料品を飲食する際にのみ用いられるものであるため、その販売は、これらの食器具等も含め「飲食料品の譲渡」に該当し、軽減税率の適用対象となります。

(注)「その飲食料品を飲食する際にのみ用いられるもの」とは、通常、飲食料品が費消された場合に不要となるものが該当し、飲食後に再利用させることを前提に付帯しているものは含みません。

(飲用後に回収される空びん)

問30

当社は、ガラスびん入りの清涼飲料を飲食店等に卸しており、販売に当たっては、顧客から「容器保証金(容器等の返却を担保するために預かる保証金)」を預かることなく、全体を軽減税率の適用対象として販売しています。

ところで、当社では、飲用後の空びんを飲食店等から回収し、「びん代」を飲食店等に支払っていますが、この「びん代」は、軽減税率の適用対象となりますか。

また、当社では、飲食店等から回収した空びんを、当社の仕入先である飲料メーカーに返却していますが、当社は、仕入れの際、飲料メーカーに「容器保証金」を支払っていますので、返却の際は、支払った「容器保証金」が返還されます。この「容器保証金」はどのような取扱いになりますか。【令和元年7月追加】

【答】

飲食料品の販売に際し使用される包装材料等が、その販売に付帯して通常必要なものとして使用されるものであるときは、その包装材料等も含め「飲食料品の譲渡」に該当します。ご質問の場合、飲食店等に対して清涼飲料を販売する際に使用するガラスびんは、その販売に付帯して通常必要なものとして使用されるものであるため、清涼飲料の販売は、ガラスびんも含めて「飲食料品の譲渡」として軽減税率の適用対象となります。他方、飲用後の空びんを回収する際に飲食店等に支払う「びん代」は、飲食店等から受けた「飲食料品の譲渡」の対価ではなく、「空びんの譲渡」の対価であることから、軽減税率の適用対象となりません。なお、この場合、「びん代」を売上げに係る対価の返還等として処理することも差し支えありません。また、容器等込みで飲料を仕入れる際に支払い、飲料を消費等した後に空の容器等を返却したときに返還を受けることとされているいわゆる「容器保証金」は、消費税の課税対象外であり、課税仕入れに該当しません(基通5-2-6)。

このため、ご質問の飲料メーカーに空びんを返却する際に返還される「容器保証金」も、資産の譲渡等の対価に該当せず、消費税の課税対象外となります。

(参考)「容器保証金」について、容器等が返却されないことにより返還しないこととなった保証金等の取扱いは、次によることとされています(基通5-2-6)。

・当事者間においてその容器等の譲渡の対価として処理することとしている場合、資産の譲渡等の対価に該当します。

・当事者間において損害賠償金として処理することとしている場合、その損害賠償金は資産の譲渡等の対価に該当しません。

※上記のいずれによるかは、当事者間で授受する請求書、領収書その他の書類で明らかにするものとされています。

(製作物供給契約による飲食料品の譲渡等の取扱い)

問41

当社は、飲食料品の製造販売を行っています。当社では、飲食料品メーカーとの間で、 いわゆる製作物供給契約を締結し、当社が受託製造した飲食料品をメーカーに納品して いますが、この取引は軽減税率の適用対象となりますか。

なお、飲食料品メーカーとの契約の概要は、以下のとおりです。

・ 当社は、製造する飲食料品の原材料及び包装資材について、飲食料品メーカーから有償支給を受ける。

・ 当社は、原材料代と包装資材代に加工賃を加算した金額を、販売代金として飲食料品メーカーに請求する。

・ 完成品の引渡時に、その所有権が当社から飲食料品メーカーへ移転する。

【令和元年7月追加】

【答】

ご質問のようないわゆる製作物供給契約により飲食料品を製造する場合、その取引が、「製造販売」に当たるか「賃加工」に当たるかにより適用税率が異なることとなります。 この点、「製造販売」であれば、「飲食料品の譲渡」として軽減税率の適用対象となり、「賃加工」であれば、「役務の提供」として軽減税率の適用対象となりません。 なお、「製造販売」に当たるか「賃加工」に当たるかは、その契約内容等により個別に判断することとなりますが、例えば、

・ 受託者の使用する原材料や包装資材は、どのように調達されるか(委託者からの無償支給か、有償支給か、自社調達か)

・ 契約に係る対価の額はどのように設定されるか

・ 完成品の所有権がどちらにあるか

といった点等を踏まえて判断することとなります。

ご質問の場合、契約内容を踏まえると、一般に製造業者が原材料等を仕入れて製品を製造 して販売する取引と何ら変わらず、飲食料品の「製造販売」に該当すると考えられます。

したがって、その取引は「飲食料品の譲渡」に該当し、軽減税率の適用対象となります。

(自動販売機の手数料)

問43

当社は、清涼飲料の自動販売機を設置しており、飲料メーカーから、この自動販売機による清涼飲料の販売数量等に応じて計算された販売手数料を受領しています。この販売手数料は、軽減税率の適用対象となりますか。【令和元年7月追加】

【答】

ご質問のような販売手数料は、自動販売機の設置等に係る対価として支払いを受けるものであるため、その対価の額が販売数量等に応じて計算されるものであったとしても、飲食料品の売上げ(又は仕入れ)に係る対価の返還等には該当せず、「役務の提供」の対価に該当することから、軽減税率の適用対象となりません。

(物流センターの使用料(センターフィー))

問44

当社は、食品卸売業を営んでおり、近隣地域にチェーン展開しているスーパーマーケットの物流センターに食品を納品しています。その際、食品の販売数量や販売高に応じて、物流センターの使用料等(いわゆるセンターフィー)を支払っていますが、このセンターフィーは、軽減税率の適用対象となりますか。

なお、センターフィーの金額は、食品の販売数量等に応じて計算されています。【令和元年7月追加】

【答】

ご質問のようないわゆるセンターフィーは、物流センターの使用等に係る対価として支払うものであるため、その対価の額が販売数量等に応じて計算されるものであったとしても、飲食料品の売上げ(又は仕入れ)に係る対価の返還等には該当せず、「役務の提供」の対価に該当することから、軽減税率の適用対象となりません。

(屋台等での飲食料品の提供)

問51

屋台のおでん屋やラーメン屋、フードイベント等での飲食料品の提供は、軽減税率の適用対象となりますか。また、テーブル、椅子などを設置せずに行う縁日などにおける屋台のお好み焼きや焼きそばの販売は、軽減税率の適用対象となりますか。【令和元年7月改訂】

【答】

軽減税率の適用対象とならない「食事の提供」とは、飲食設備がある場所において飲食料品を飲食させる役務の提供をいい、「飲食設備」とは、テーブル、椅子、カウンター等その他の飲食に用いられる設備をいいます(改正法附則341一イ、軽減通達8)。

屋台のおでん屋やラーメン屋、フードイベント等で、テーブル、椅子、カウンター等の飲食設備で飲食させている場合は、軽減税率の適用対象となりません。

ここでいう飲食設備は、飲食のための専用の設備である必要はなく、また、飲食料品の提供を行う者と飲食設備を設置又は管理する者(以下「設備設置者」といいます。)が異なる場合であっても飲食料品の提供を行う者と設備設置者との間の合意等に基づき、当該飲食設備を飲食料品の提供を行う者の顧客に利用させることとしているときは、「飲食設備」に該当します(軽減通達9)。

1自らテーブル、椅子、カウンター等を設置している場合

2自ら設置はしていないが、例えば、設備設置者から使用許可等を受けている場合は、軽減税率の適用対象となりません。

一方、

3テーブル、椅子、カウンター等がない場合

4テーブル、椅子、カウンター等はあるが、例えば、公園などの公共のベンチ等で特段の使用許可等をとっておらず、顧客が使用することもあるがその他の者も自由に使用している場合は、軽減税率の適用対象となります。

(従業員専用のバックヤードで飲食する場合)

問54

当社は、スーパーマーケットを運営しています。顧客向けの休憩スペースやイートインスペースなどの飲食設備は設置していませんが、従業員が休憩時間に当社の飲食料品を購入し、従業員専用のバックヤードで飲食することがあります。この場合、軽減税率の適用対象となりますか。【令和元年7月追加】

【答】軽減税率の適用対象とならない「食事の提供」とは、飲食設備のある場所において飲食料品を飲食させる役務の提供をいいます(改正法附則341一イ)。「飲食設備」とは、テーブル、椅子、カウンターその他の飲食に用いられる設備であれば、その規模や目的を問いませんが、従業員専用のバックヤードなどのように顧客により飲食に用いられないことが明らかな設備については、飲食設備に該当しません。

したがって、貴社のように、顧客により用いられる飲食設備がないスーパーマーケットにおいて行われる飲食料品の販売は、「飲食料品の譲渡」に該当し、軽減税率の適用対象となりますので、顧客に対する意思確認は不要となります。

この点、ご質問のように、従業員が顧客として貴社の飲食料品を購入する場合も同様であり、貴社が行う飲食料品の販売は、従業員が従業員専用のバックヤードで飲食したとしても、「飲食料品の譲渡」として軽減税率の適用対象となります。

(参考)貴社が従業員に対して一般の顧客とは異なる「従業員価格」で飲食料品を販売する場合であっても、従業員は貴社の顧客として飲食料品を購入しているものと考えられます。

また、休憩スペースなど、顧客により用いられる飲食設備を設置しているスーパマーケットにおいては、従業員に飲食料品を販売する際、他の顧客同様、その飲食設備で飲食するかどうかの意思確認を行うなどにより適用税率を判定することとなります。

(セット商品のうち一部を店内飲食する場合)

問60

当店はファストフード店ですが、一の商品であるハンバーガーとドリンクのセット商品を販売する際に、顧客からドリンクだけを店内飲食すると意思表示された場合の適用税率について教えてください。【令和元年7月追加】

【答】

ご質問のハンバーガーとドリンクのセット商品は、一の商品であることから、意思確認の結果、そのセット商品の一部(ドリンク)を店内飲食し、残りを持ち帰ると申し出があったとしても、貴店は、一のセット商品の一部をその場で飲食させるために提供することになります。

したがって、そのセット商品の販売は、「食事の提供」に該当し、顧客がドリンク以外を持ち帰ったとしても軽減税率の適用対象となりません。

(参考)

持ち帰りのハンバーガーと店内飲食するドリンクを単品で販売する場合、持ち帰りのハンバーガーは「飲食料品の譲渡」として軽減税率の適用対象となり、店内飲食するドリンクは「食事の提供」として軽減税率の適用対象となりません。

(合意等の範囲)

問67

他の事業者が設置する飲食設備の利用に関する「合意等」の範囲について教えてください。【令和元年7月追加】

【答】

飲食設備とは、飲食料品を提供する事業者が設置したものでなくても、設備設置者と当該 事業者との間の「合意等」に基づき、その設備を当該事業者の「顧客に利用させること」としている場合は、これに該当します(軽減通達9)。

この「合意等」には、契約書等で明らかにされている明示的な合意のみならず、「黙示の合意」も含みます。

「黙示の合意」とは、飲食料品を提供する事業者が、設備設置者との明示の合意なく自らの顧客にその設備を使わせていることが設備設置者に黙認されており、かつ、飲食料品を提供する事業者がその設備を「管理支配しているような状況」をいいます。

また、ここでいう「管理支配しているような状況」とは、例えば、その設備にメニュー等を設置、顧客を案内、配膳、下膳、清掃を行っているなど、自らの飲食設備として利用させている状況が挙げられます。

(参考)上記の「顧客に利用させること」とは、その利用目的を問いません。そのため、あくまで飲食料品を提供している事業者が、その設備を顧客に利用させている場合は、飲食用・休憩用などの目的にかかわらず、飲食設備に該当します。

(遊園地の売店)

問68

当社は、遊園地を運営しています。当社が遊園地内で運営する売店において飲食料品を販売していますが、来園者は園内で食べ歩くほか、園内に点在するベンチで飲食することもあります。この場合、遊園地という施設全体が「飲食設備」に該当し、食べ歩きも含めて軽減税率の適用対象とならない「食事の提供」となるのでしょうか。【令和元年7月追加】

【答】

軽減税率の適用対象とならない「食事の提供」とは、飲食設備のある場所において飲食料品を飲食させる役務の提供をいいます(改正法附則341一イ)。飲食設備とは、飲食料品の飲食に用いられる設備であれば、その規模や目的は問わず、例えば、テーブルのみ、椅子のみ、カウンターのみ又はこれら以外の設備であっても、これらの設備が飲食料品の飲食に用いられるのであれば、飲食設備に該当します(軽減通達8)。

「飲食設備」とは、上記のとおり個々のテーブルや椅子等の飲食に用いられる設備を指すものですので、ご質問のように遊園地といった施設全体を指すものではありません。

その上で、売店にとっての「飲食設備」は、例えば、売店のそばに設置したテーブルや椅子など、売店の管理が及ぶものが該当しますので、園内に点在している売店の管理が及ばないベンチ等は、その売店にとっての飲食設備に該当するものではないと考えられます。

したがって、顧客が飲食料品を園内において食べ歩く場合や、売店の管理の及ばない園内に点在するベンチで飲食する場合は、売店にとっては、単に飲食料品を販売しているにすぎないことから、「飲食料品の譲渡」に該当し、軽減税率の適用対象となります。

なお、売店の管理が及ぶテーブルや椅子などで顧客に飲食料品を飲食させる場合は、「食事の提供」に該当し、軽減税率の適用対象となりません。そのため、販売の際に、顧客に対してその場で飲食するかどうかの意思確認を行うなどにより適用税率を判定することとなります。

(参考)遊園地の運営事業者(設備の設置者)と売店等の飲食料品を販売する事業者が異なる場合には、両者の間の「合意等」に基づき、その設備を売店等の顧客に利用させることとしているときは「飲食設備」に該当します。なお、「合意等」については、問67《合意等の範囲》をご参照ください。

(食品と非売品のおもちゃの一括譲渡)

問88

当社は、飲食店を経営しています。当社では、ハンバーガーとドリンクとおもちゃで構成されるセット商品(500円:税抜き)を持ち帰り用に販売しています。このセット商品の販売は、顧客がメニューからハンバーガーとドリンクを選択することができるため、一体資産ではなく、一括譲渡に該当しますが、おもちゃは非売品なので対価を設定していません。この場合、おもちゃの対価はどのように計算すればよいですか。なお、セット商品のハンバーガーとドリンクは、単品で販売する場合、ハンバーガーは販売価格300円(税抜き)、ドリンクは250円(税抜き)です。【令和元年7月追加】

【答】

一括譲渡においては、税率の異なるごとに資産の譲渡等の対価の額を合理的に区分する必要があります(改正令附則6)。ご質問のセット商品は、おもちゃが非売品であるため、例えば、セット商品の売価から実際に販売されている商品の単品の価格(ご質問の場合はハンバーガーの売価300円とドリンクの売価250円の合計額550円)を控除した後の残額を非売品の売価とし、おもちゃの売価を0円とすることも合理的に区分されたものと考えられます。

また、実態として、おもちゃが付かない場合でもセット商品の価格が変わらない場合には、おもちゃの対価を求めていないと認められますので、非売品の売価を0円とすることも合理的に区分されたものと考えられます。

(販促品付きペットボトル飲料)

問89

当社は、小売店を経営しています。当社では、販売促進の一環として、キャンペーン期間中は特定のペットボトル飲料に非売品のおもちゃを付けた状態で販売することがありますが、このような商品は、「一体資産」に該当しますか。なお、おもちゃが付かない場合であってもこのペットボトル飲料の価格は変わりません。【令和元年7月追加】

【答】「一体資産」とは、食品と食品以外の資産があらかじめ一の資産を形成し、又は構成して いるもの(一の資産に係る価格のみが提示されているものに限ります。)をいいます(改正法附則341、改正令附則2一)。

ご質問の商品は、特定の食品にあらかじめ販促品を付けて販売されているところ、「食品と食品以外の資産があらかじめ一の資産を形成し、又は構成しているもの」であり、また、一の資産に係る価格のみが提示されているものであるため、「一体資産」に該当します。

なお、ご質問の場合、おもちゃは非売品であり、また、おもちゃが付かない場合でも価格が変わらないことから、おもちゃの価格は0円であると認められるため、一体資産の価額のうち食品に係る部分の価額の占める割合は3分の2以上となり、一体資産の譲渡の対価の額(税抜価額)が1万円以下である場合、その販売は「飲食料品の譲渡」に該当し、全体が軽減税率の適用対象となります。

(特定の飲食料品を購入した際にレジで配付される販促品)

問90

当社は、小売店を経営しています。当社では、販売促進の一環として、キャンペーン期間中、陳列棚に「この陳列棚にあるおにぎりのうちどれか1種類を購入したお客様にはレジでステッカーをお渡しします」といった掲示等を行い、対象のおにぎりを購入する顧客に対し、レジで販促品のステッカーを配付することがありますが、このような商品は、「一体資産」に該当しますか。なお、ステッカーは非売品であり、3種類の中からどれか一つを無作為に店員が選んで配付することとしています。また、キャンペーン期間外であってもおにぎりの価格は変わりません。【令和元年7月追加】

【答】「一体資産」とは、食品と食品以外の資産があらかじめ一の資産を形成し、又は構成しているもの(一の資産に係る価格のみが提示されているものに限ります。)をいいます(改正法附則341、改正令附則2一)。

ここでいう「あらかじめ一の資産を形成し、又は構成しているもの」とは、物理的に一体である必要はなく、例えば、「特定の食品の販売に際し、特定の販促品を配付する」旨を陳列棚に表示した上で、レジでその販促品を引き渡すようなものも含まれます。このため、このような方法で販売する商品について、一の資産に係る価格のみが提示されているものは「一体資産」に該当することとなります。

この点、ご質問の場合は、複数の食品や販促品の中から、顧客や事業者が任意に又は無作為に選択するものであり、「あらかじめ一の資産を形成し、又は構成しているもの」ではないため、「一体資産」に該当せず、一括譲渡に該当することから、個々の資産の譲渡等の対価の額が合理的に区分されていなければ、それぞれの資産の価額に基づき合理的にあん分する必要があります。

また、ご質問の場合、ステッカーが非売品であり、また、ステッカーなしでもおにぎりの価格が変わらないことから、ステッカーの対価を求めていないと認められますので、ステッカーの売価を0円として合理的に区分されたものと考えられるため、全体が軽減税率の適用対象となります。

(食品と食品以外の資産の仕入れに共通して要した付随費用)

問94

当社では、紅茶とティーカップを仕入れてパッケージングしてセット商品として税抜価格1,500円で販売しようと考えています。この商品には、それぞれの仕入価格のほか、紅茶とティーカップの仕入れに共通して要した付随費用(配送料等)があります。

軽減税率の適用対象となる「一体資産」は、「一体資産の価額のうちに当該一体資産に含まれる食品に係る部分の価額の占める割合として合理的な方法により計算した割合が3分の2以上であること」が要件とされていますが、このセット商品の食品の割合はどのように計算するのですか。【令和元年7月追加】

【答】一体資産の価額のうちに当該一体資産に含まれる食品に係る部分の価額の占める割合として合理的な方法により計算した割合は、事業者の販売する商品や販売実態等に応じ、例えば、次の割合など、事業者が合理的に計算した割合であればこれによって差し支えないとされています(軽減通達5)。

イその一体資産の譲渡に係る売価のうち、合理的に計算した食品の売価の占める割合

ロその一体資産の譲渡に係る原価のうち、合理的に計算した食品の原価の占める割合したがって、ご質問のセット商品における食品に係る部分の価額の占める割合を、それぞれの原価(上記ロの方法)により計算する場合、例えば、

・商品の仕入価格のみで計算する方法

・商品の仕入価格とそれぞれの商品の仕入れに要するものとしてあん分した付随費用と

の合計額で割合を計算する方法のいずれかの方法で計算することができます。

なお、例えば、食品と食品以外の資産の仕入れに共通して要した付随費用を食品の原価にのみ加算して計算することや、付随費用のみで計算することは、合理的であるとはいえませんのでご留意ください。

(注)食品の仕入れにのみ付随費用を要した場合には、食品の原価にのみ付随費用を加算して計算して差し支えありません。

(一体資産に含まれる食品に係る部分の割合の売価による判定)

問95

当社では、税抜価格500円で販売しているティーカップに、当社が栽培したハーブを原料とした自家製ハーブティーをパッケージングしてセット商品として税抜価格1,500円で販売しようと考えています。

当社は、ハーブティーを単品で販売していないため売価を設定していませんが、セット商品の価格からティーカップの売価を控除した後の金額をハーブティーの売価とすることで「一体資産の価額のうちに当該一体資産に含まれる食品に係る部分の価額の占める割合として合理的な方法により計算した割合が3分の2以上であること」の判定を行うことはできますか。【令和元年7月追加】

【答】一体資産の価額のうちに当該一体資産に含まれる食品に係る部分の価額の占める割合として合理的な方法により計算した割合は、事業者の販売する商品や販売実態等に応じ、例えば、次の割合など、事業者が合理的に計算した割合であればこれによって差し支えないとされています(軽減通達5)。

イその一体資産の譲渡に係る売価のうち、合理的に計算した食品の売価の占める割合

ロその一体資産の譲渡に係る原価のうち、合理的に計算した食品の原価の占める割合ご質問のセット商品は、ハーブティーが単品で販売されていないため、原則として、それぞれの商品の原価(上記ロの方法)により計算していただくことが合理的であるといえます。ただし、ご質問のように、セット商品の売価から実際に販売されている商品の価格(ご質問の場合はティーカップ500円)を控除した後の残額をハーブティーの売価とすることにより合理的に計算できる場合には、それによっても差し支えありません。したがって、ご質問のセット商品について、ご質問の方法により計算した場合、次のとおり食品に係る部分の割合が3分の2以上であるものに該当しますので、軽減税率の適用対象となります。

○ハーブティーの売価とする金額

一体資産の譲渡の売価ティーカップの売価ハーブティーの売価とする金額1,500円-500円=1,000円

○一体資産の譲渡の売価のうち、食品の占める割合

ハーブティーの売価とする金額一体資産の譲渡の売価一体資産の譲渡の売価のうち、食品の占める割合

1,000円/1,500円=66.666…%≧3分の2(66.666…%)

(ホテルに対して販売する新聞)

問100

当社は、新聞販売店を経営しています。当社がホテルに販売する週2回以上発行される新聞は、ホテルが従業員の購読用とするもののほか、ロビーに設置するもの、そのホテルの宿泊客に無料で配布するものがあります。この場合、当社の新聞の販売は、軽減税率の適用対象となりますか。

なお、当社とホテルとの間では、定期購読契約に基づき毎日一定の固定部数を納品するほか、当日の宿泊客数に応じて追加部数を納品しています。【令和元年7月追加】

【答】

軽減税率の適用対象である「新聞」は、定期購読契約に基づくものとされており、「定期購読契約」とは、その新聞を購読しようとする者に対して、その新聞を定期的に継続して供給することを約する契約をいいます(改正法附則341二)。

ここでいう「購読」とは、「購入して読むこと」をいい、購入した者が「自らの事業に使用すること(再販売することは除きます。)」も含まれます。

このため、ご質問のように、ホテルの従業員の購読用とするもののほか、ホテルの宿泊客の閲覧用としてロビー等に設置するものや無料で配布するものも、ホテルが「自らの事業に使用すること」に含まれますので、ご質問の新聞の販売は、「購読」しようとする者であるホテルに対して販売するものに該当します。

また、毎日一定の固定部数を納品するものは「定期的に継続して供給する」ものに該当しますが、当日の宿泊客数に応じて追加で納品するものは、「定期的に継続して供給する」ものに該当しません。

したがって、ご質問の場合、毎日納品する固定部数部分については、軽減税率の適用対象となりますが、当日の宿泊客数に応じて納品する追加部数部分については、軽減税率の適用対象となりません。

(注)ホテルで再販売(ホテルの売店等での販売や、宿泊客から新聞代を徴して配布すること)するためのものとして新聞を販売する場合、ホテルは「購読」しようとする者には当たらないことから、軽減税率の適用対象となりません。

(紙の新聞と電子版の新聞のセット販売)

問102

紙の新聞と電子版の新聞をセット販売していますが、軽減税率の適用対象となりますか。これらの新聞は、定期購読契約が締結された週2回以上発行されるものです。【令和元年7月追加】

【答】

軽減税率の適用対象となる「新聞の譲渡」とは、一定の題号を用い、政治、経済、社会、文化等に関する一般社会的事実を掲載する新聞(1週に2回以上発行する新聞に限ります。)の定期購読契約に基づく譲渡をいいます(改正法附則341二)。

他方、インターネットを通じて配信する電子版の新聞は、電気通信回線を介して行われる役務の提供である「電気通信利用役務の提供」に該当し、「新聞の譲渡」に該当しないことから、軽減税率の適用対象となりません(消法21八の三)。

このため、ご質問のように紙の新聞と電子版の新聞をセット販売している場合には、セット販売の対価の額を軽減税率の適用対象となる「紙の新聞」の金額と、軽減税率の適用対象とならない「電子版の新聞」の金額とに区分した上で、それぞれの税率が適用されることとなります。

(注)例えば、「紙の新聞」は新聞販売店、「電子版の新聞」は新聞本社が提供する契約となっている場合、それぞれ異なる取引として個別に課税されることになるため、対価の額は区分され、適用税率も取引ごとに判定されることとなります。

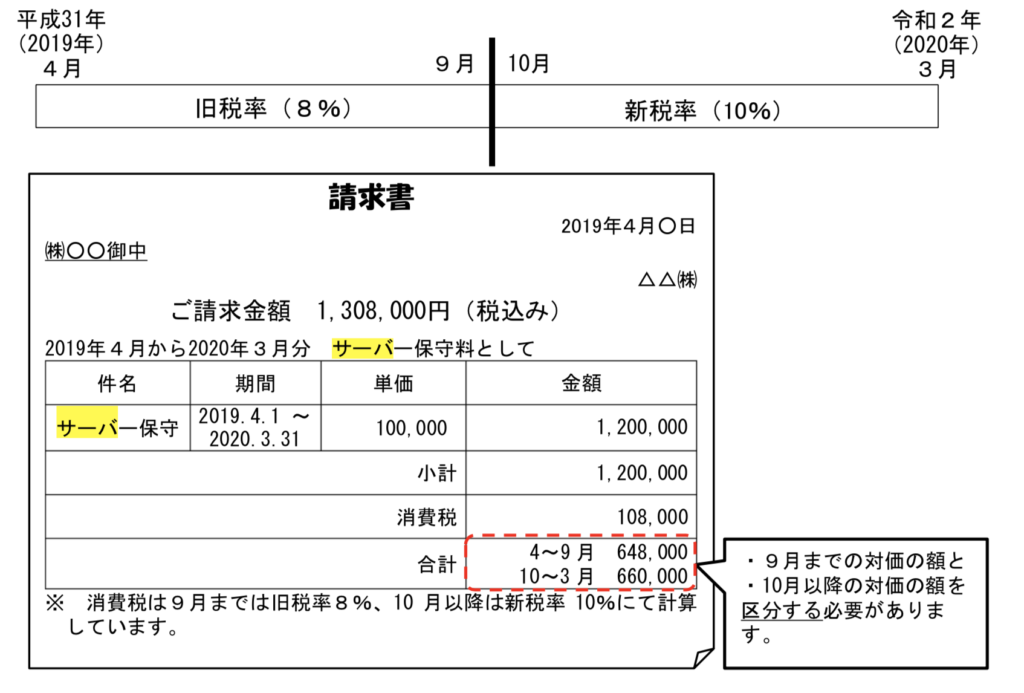

(年間契約の区分記載請求書)

問117

当社では、サーバー保守サービスを行っており、保守サービスの契約期間を1年間とする保守契約を締結するとともに、一括して1年間の保守料金を前受けしています。

なお、この保守契約は、月額○○円として料金を定めており、中途解約があった場合には、未経過期間分の保守料金を返還することとしています。

平成31年4月に1年分の請求書を交付することとなりますが、留意点はありますか。【令和元年7月追加】

【答】

令和元年10月以降、軽減税率制度の実施に伴い、現行の請求書に一定の記載事項が追加された区分記載請求書等の保存が仕入税額控除の要件となります。この区分記載請求書等には、「税率ごとに区分して合計した税込価格」の記載が必要となりますが、例えば、ご質問のように年間契約の対価に係る請求書等においては、令和元年10月以降、軽減税率の適用対象とならない取引であったとしても、令和元年9月までの取引と税率が異なることから、取引の相手方が仕入税額控除を行うための請求書等の記載事項を満たすためには、令和元年9月までの対価の額と令和元年10月以降の対価の額を区分して記載する必要があります。

(参考)請求書に「税率ごとに区分して合計した税込価格」の記載がない場合、その請求書の交付を受けた事業者において、その取引の事実に基づいて「追記」し、これを保存することで仕入税額控除を行うことが認められています。詳しくは、【制度概要編】問14をご参照ください。

そんなところで