インボイス制度とは〜適格請求書等保存方式

正式な制度名は、「適格請求書等保存方式」です。国税庁が認める請求書の書式ということです。この書式になっていないと、仕入税額控除が認められません。つまり消費税納税額が増えるということになります。

2019年 10 月1日から、複数税率に対応した消費税の仕入税額控除の方式として適格請求書等保存方式(いわゆるインボイス制度)が導入されます。適格請求書等保存方式の下では、税務署長に申請して登録を受けた課税事業者である「適格請求書発行事業者」が交付する「適格請求書」等の保存が仕入税額控除の要件となります。

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/300416.pdf

ここでは適格請求書等保存方式についてまとめていきます。

適格請求書とは(インボイスとは)

適格請求書とは、「売手が、買手に対し正確な適用税率や消費税額等を伝えるための手段」であり、 一定の事項が記載された請求書や納品書その他これらに類する書類をいいます。

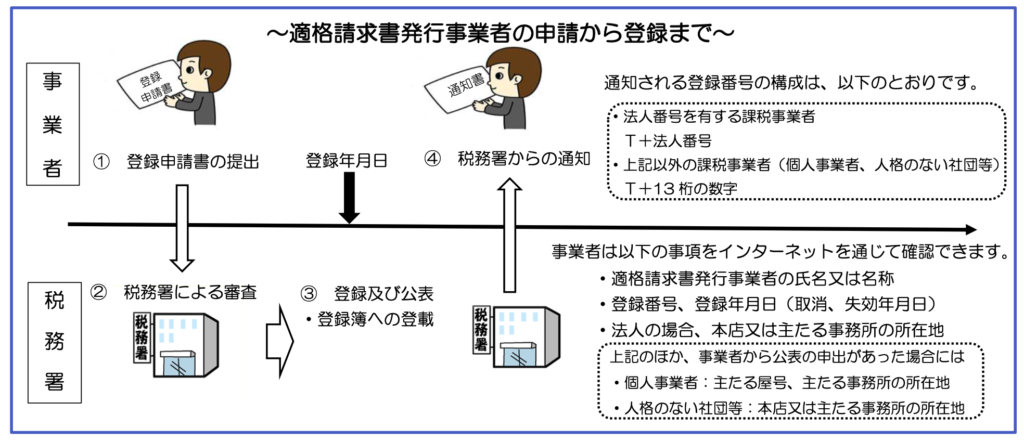

適格請求書発行事業者登録制度

適格請求書を交付できるのは、適格請求書発行事業者に限られます。

適格請求書発行事業者となるためには、税務署長に「適格請求書発行事業者の登録申請書」(以下「登録申請書」といいます。)を提出し、登録を受ける必要があります。なお、課税事業者でなければ登録を受けることはできません。

通知される登録番号の構成は、法人と個人事業主で異なります。

- 法人は T+法人番号

- 個人は T+13桁の数字

インボイスを受けとった事業者も、相手のインボイスが本物か確認できるのですね。そういったサイトがこんごできるのでしょうか?

インボイスから確認できる項目

受け取った事業者は以下の項目を確認できます。

・適格請求書発行事業者の氏名又は名称 ・登録番号、登録年月日(取消、失効年月日)

・法人の場合、本店又は主たる事務所の所在地

上記のほか、事業者から公表の申出があった場合には ・個人事業者:主たる屋号、主たる事務所の所在地 ・人格のない社団等:本店又は主たる事務所の所在地

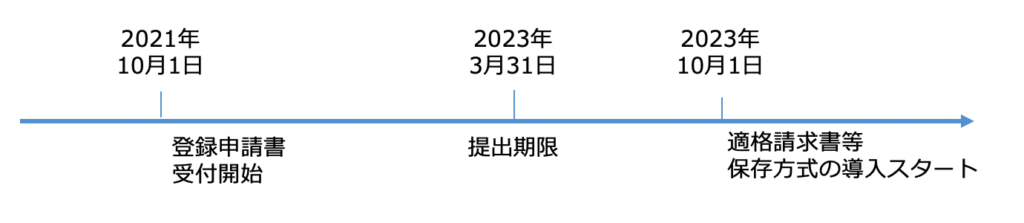

インボイス登録のスケジュール

登録申請書は、2021 年 10 月1日から提出可能です。適格請求書等保存方式が導入される2023 年 10 月1日から登録を受けるためには、原則として、 2023 年3月 31 日まで(ただし、困難な事情がある場合に は、2023 年9月 30 日まで)に登録申請書を提出する必要があります。

登録申請書の提出を受けた後、審査に一定の時間がかかりますので、早めの提出が求められます。

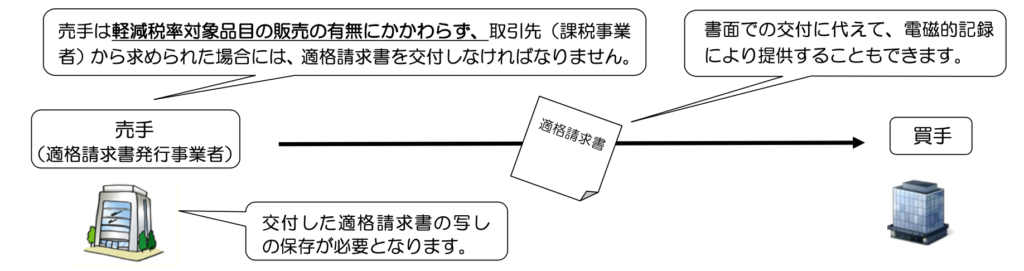

適格請求書発行事業者の義務等(売手側の留意点)

適格請求書発行事業者には、適格請求書を交付することが困難な一定の場合を除き、取引の相手方(課税事業者に限ります。)の求めに応じて、適格請求書を交付する義務及び交付した適格請求書の写しを保存する義務が課されます。

※ 不特定多数の者に対して販売等を行う小売業、飲食店業、タクシー業等については、記載事項を簡易なものとした「適格簡易請求書」を交付することができます。

注意事項

- 1 適格請求書発行事業者は、交付した適格請求書に誤りがあった場合には、修正した適格請求書を交付しなければなりません。

- 2 適格請求書の交付に当たっては、以下の行為が禁止されており、違反した場合の罰則も設けられています。

- (1) 適格請求書発行事業者の登録を受けていない事業者が、適格請求書と誤認されるおそれのある書類を交付すること。

- (2) 適格請求書発行事業者が、偽りの記載をした適格請求書を交付すること。

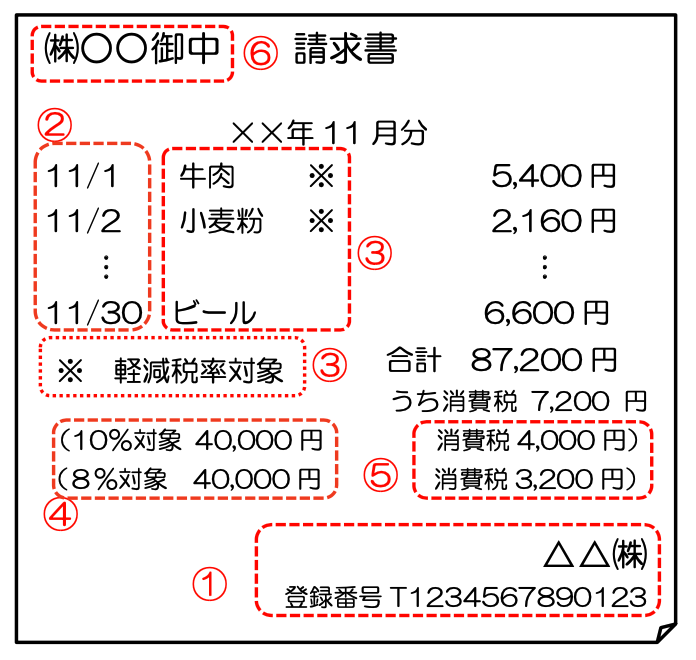

適格請求書の記載事項

適格請求書発行事業者は、以下の事項が記載された請求書や納品書その他これらに類する書類を交付しなければなりません。

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である場合はその旨)

- 税率ごとに合計した対価の額(税抜き又は税込み)及び適用税率

- 消費税額等(端数処理は一請求書当たり、税率ごとに1回ずつ)

- 書類の交付を受ける事業者の氏名又は名称

(注) 適格簡易請求書の記載事項は上記1から5となり(ただし、「適用税率」 「消費税額等」はいずれか一方の記載で足ります。)、上記6の「書類の交付を受ける事業者の氏名又は名称」は記載不要です。

適格請求書の交付義務免除

適格請求書を交付することが困難な以下の取引は、適格請求書の交付義務が免除されます。

- 公共交通機関である船舶、バス又は鉄道による旅客の運送(3万円未満のものに限ります。)

- 出荷者が卸売市場において行う生鮮食料品等の譲渡(出荷者から委託を受けた受託者が卸売の業務として行うものに限ります。)

- 生産者が農業協同組合、漁業協同組合又は森林組合等に委託して行う農林水産物の譲渡(無条件委託方式かつ共同計算方式により生産者を特定せずに行うものに限ります。)

- 自動販売機により行われる課税資産の譲渡等(3万円未満のものに限ります。)

- 郵便切手を対価とする郵便サービス(郵便ポストに差し出されたものに限ります。)

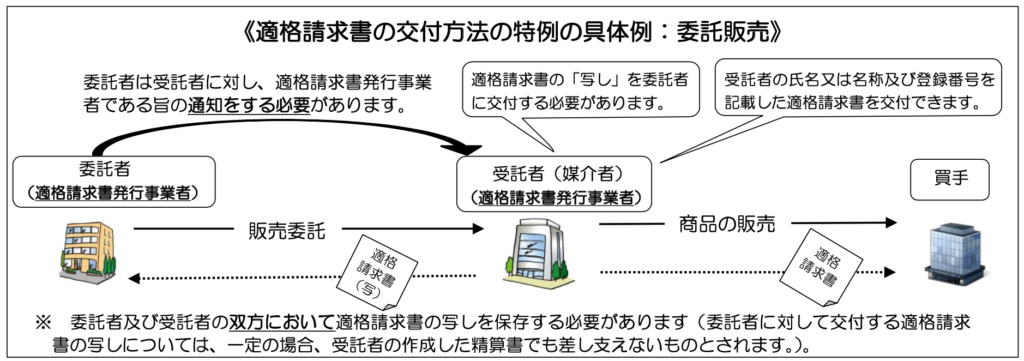

適格請求書の交付方法の特例

媒介又は取次ぎに係る業務を行う者(媒介者等)を介して行う課税資産の譲渡等について、委託者及び媒介者等の双方が適格請求書発行事業者である場合には、一定の要件の下、媒介者等が、自己の氏名又は名称及び登録番号を記載した適格請求書を委託者に代わって交付することができます。

注意事項

- 適格請求書発行事業者は、交付した適格請求書に誤りがあった場合には、修正した適格請求書を交付しなければなりません。

- 適格請求書の交付に当たっては、以下の行為が禁止されており、違反した場合の罰則も設けられています。

- 適格請求書発行事業者の登録を受けていない事業者が、適格請求書と誤認されるおそれのある書類を交付すること。

- 適格請求書発行事業者が、偽りの記載をした適格請求書を交付すること。

仕入税額控除の要件(買手側の留意点)

適格請求書等保存方式の下では、適格請求書などの請求書等の交付を受けることが困難な一定の場合(下記(3)参照)を除き一定の事項を記載した帳簿及び請求書等の保存が仕入税額控除の要件となります。

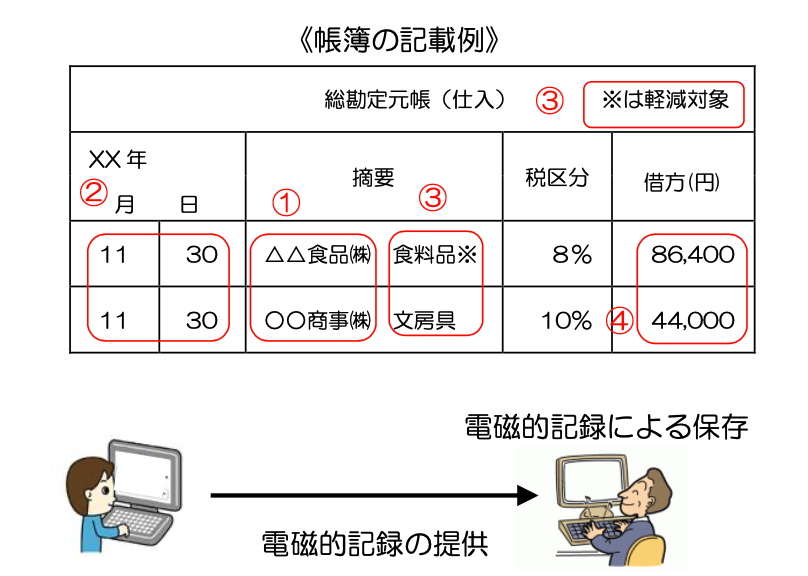

帳簿の記載事項

保存が必要となる帳簿の記載事項は、以下のとおりです。

1 課税仕入れの相手方の氏名又は名称

2 取引年月日

3 取引内容(軽減税率の対象品目である旨)

4 対価の額

請求書等の範囲

保存が必要となる請求書等には、以下のものが含まれます。

1 適格請求書又は適格簡易請求書

2 仕入明細書等(適格請求書の記載事項が記載されており、相手方の確認を受けたもの)

3 卸売市場において委託を受けて卸売の業務として行われる生鮮食料品等の譲渡及び農業協同組合等が委託を受けて行う農林水産物の譲渡について、受託者から交付を受ける一定の書類(前記3(2)2,3の取引)

4 1から3の書類に係る電磁的記録

帳簿のみの保存で仕入税額控除が認められる場合

請求書等の交付を受けることが困難な以下の取引は、帳簿のみの保存で仕入税額控除が認められます。

- 適格請求書の交付義務が免除される前記3(2)145に掲げる取引

- 適格簡易請求書の記載事項(取引年月日を除きます。)を満たす入場券等が、使用の際に回収される取引

- 古物営業、質屋又は宅地建物取引業を営む者が適格請求書発行事業者でない者から棚卸資産を購入する取引

- 適格請求書発行事業者でない者から再生資源又は再生部品(棚卸資産に限ります。)を購入する取引

- 従業員等に支給する通常必要と認められる出張旅費、宿泊費、日当及び通勤手当等に係る課税仕入れ

(注) 現行、「3万円未満の課税仕入れ」及び「請求書等の交付を受けなかったことにつきやむを得ない理由があるとき」は、法定事項が記載された帳簿の保存のみで仕入税額控除が認められる旨が規定されていますが、適格請求書等保存方式の下では、これらの規定は廃止されます。

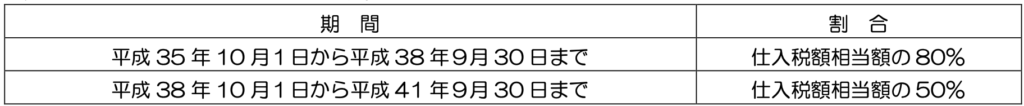

免税事業者等からの課税仕入れに係る経過措置

適格請求書等保存方式の導入後は、免税事業者や消費者など、適格請求書発行事業者以外の者から行った課税仕 入れに係る消費税額を控除することができなくなります。

ただし、区分記載請求書等と同様の事項が記載された請求書等を保存し、帳簿にこの経過措置の規定の適用を受 ける旨が記載されている場合には、次の表のとおり、一定の期間は、仕入税額相当額の一定割合を仕入税額として控除できる経過措置が設けられています。

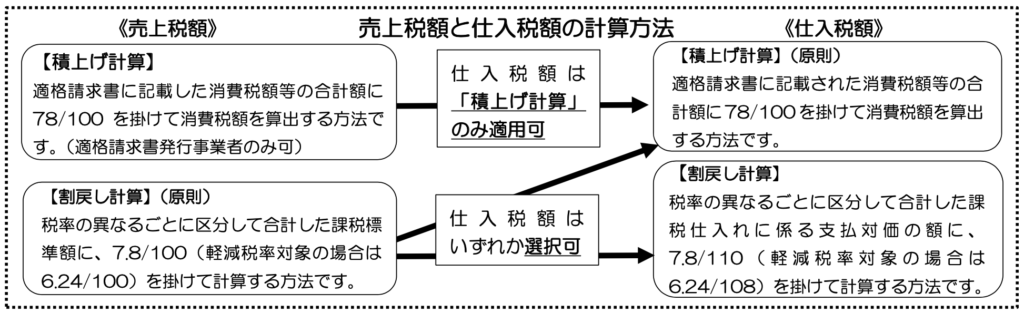

税額計算の方法

2023年 10 月1日以降の売上税額及び仕入税額の計算は、次の1又は2を選択することができます。

1 適格請求書に記載のある消費税額等を積み上げて計算する「積上げ計算」

2 適用税率ごとの取引総額を割り戻して計算する「割戻し計算」 ただし、売上税額を「積上げ計算」により計算する場合には、仕入税額も「積上げ計算」により計算しなければなりません。

なお、売上税額について積上げ計算を選択できるのは、適格請求書発行事業者のみになります。

免税事業者の登録手続

免税事業者が適格請求書発行事業者の登録を受けるためには、「消費税課税事業者選択届出書」を提出し、課税 事業者となる必要がありますが、2023 年 10 月1日を含む課税期間中に登録を受ける場合は、登録を受けた日から課税事業者となる経過措置が設けられています。

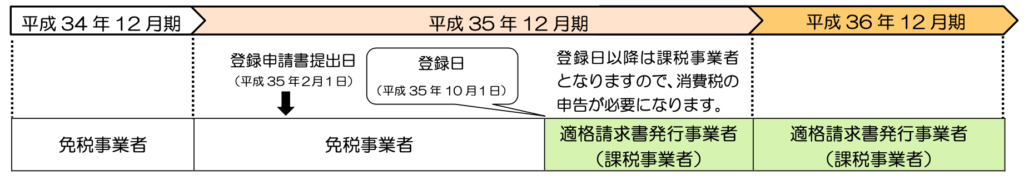

登録日が2023年 10 月1日の属する課税期間の場合(経過措置の適用を受ける場合)

12 月決算の法人で、2023年 10 月1日から適格請求書発行事業者となる場合

※ この場合、「消費税課税事業者選択届出書」の提出は必要ありません。 また、登録日以降は課税事業者となるため、消費税の申告が必要になります。

(平成35年が2023年です)

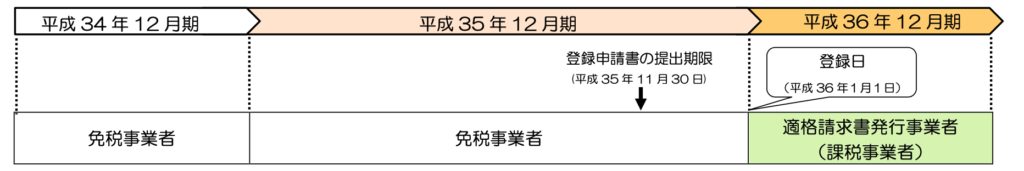

登録日が2023年 10 月1日の属する課税期間の翌課税期間以降の場合

12 月決算の法人で、課税事業者となった課税期間の初日である2024 年 1 月1日から登録を受ける場合

※ この場合、「消費税課税事業者選択届出書」を提出し、課税事業者を選択するとともに課税事業者となる課税期間の初日 の前日から起算して1月前の日までに登録申請書の提出が必要となります。

そんなところで。